Экономика

Банки Казахстана кредитуют население, а банки Узбекистана нацелены на займы бизнесу

Эксперты finprom.kz провели сравнительный анализ банковского сектора Узбекистана и Казахстана с акцентом на кредитный портфель коммерческих банков Узбекистана, что позволило выявить ряд интересных особенностей и трендов.

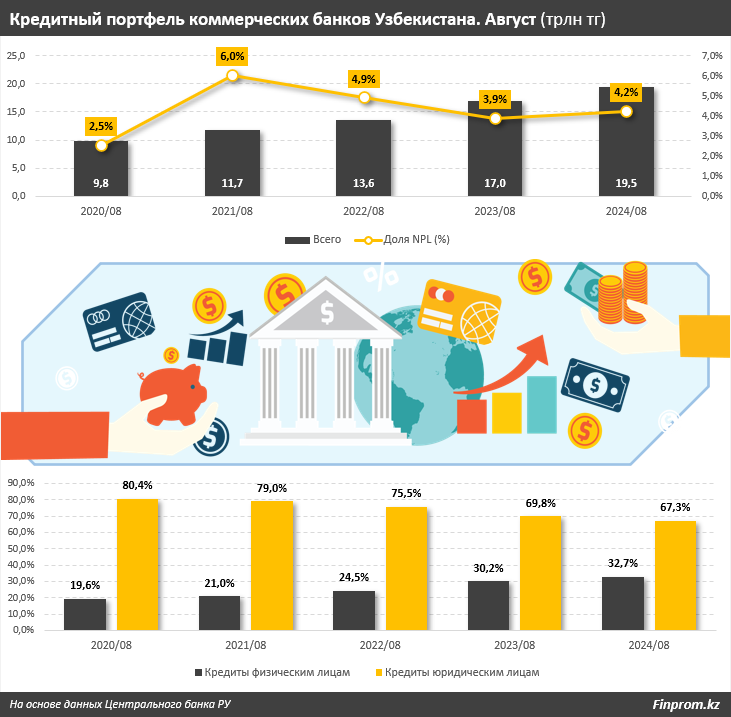

По результатам исследования, кредитный портфель коммерческих банков Узбекистана на конец августа этого года достиг 509,7 трлн сумов (что эквивалентно 19,5 трлн тенге*) — на 14,6% больше, чем год назад. При этом объём проблемных кредитов составил 822,5 млрд тенге, что на 24,7% выше, чем в аналогичный период прошлого года. Доля проблемных кредитов (NPL) за год увеличилась с 3,9% до 4,2% от совокупного кредитного портфеля банков Узбекистана.

Для сравнения: кредитный портфель банков второго уровня в Казахстане достиг 33 трлн тенге, что свидетельствует о годовом росте на 23%. В Казахстане функционирует 21 банк, в то время как в Узбекистане насчитывается 36 банков.

Структура кредитных портфелей также отличается: в Узбекистане преобладают кредиты, выданные юридическим лицам, составляя 67,3% от общего портфеля, тогда как кредиты физическим лицам занимают лишь 32,7% (соответственно 13,1 трлн тенге и 6,4 трлн тенге). Примечательно, что доля кредитов физлицам в Узбекистане демонстрирует рост, увеличившись с 30,2% годом ранее и с 19,6% в августе 2020 года. В Казахстане, напротив, кредиты физическим лицам составляют 58% от общего портфеля, в то время как на юридические лица приходится 42%.

На рынке кредитования Узбекистана лидируют банки с участием государства, суммарный объём кредитов которых на конец августа составил 13,6 трлн тенге — рост за год составил 10,7%. В число таких банков входит 10 организаций, среди которых Узнацбанк обладает самым крупным кредитным портфелем — почти 4 трлн тенге, далее следуют Узпромстройбанк и Агробанк с объёмами займов 2,4 трлн и 2,3 трлн тенге соответственно.

Частные банки Узбекистана суммарно выдали кредиты на 5,9 трлн тенге. Среди них наибольший объём займов представлен у Ипотека-банка (1,4 трлн тенге), Капиталбанка (1,1 трлн тенге) и Hamkorbank (701,6 млрд тенге).

Концентрация банковского сектора в Узбекистане ниже, чем в Казахстане: на два крупнейших узбекских банка приходится менее трети совокупного кредитного портфеля, тогда как в Казахстане два крупнейших банка занимают почти половину ссудного портфеля.

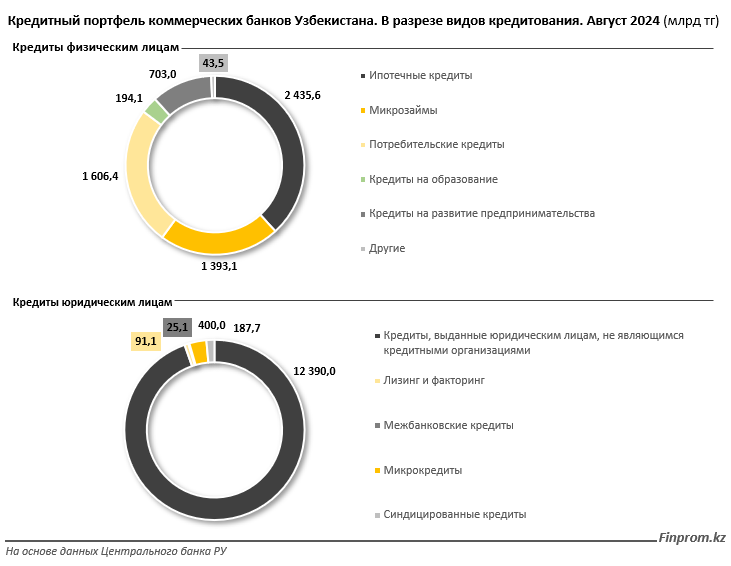

Банки Узбекистана в основном кредитуют бизнес-сектор. На конец августа 2024 года у 25 из 36 банков в портфелях преобладают кредиты, выданные юридическим лицам. В структуре корпоративных кредитов 12,4 трлн тенге приходится на займы юридическим лицам, не являющимся финансовыми организациями, 400 млрд тенге — на микрокредиты, 187,7 млрд тенге — на синдицированные кредиты, 91,1 млрд тенге — на лизинг и факторинг, а 25,1 млрд тенге — на межбанковские кредиты.

Кредиты физическим лицам включают ипотечные займы на 2,4 трлн тенге, потребительские кредиты на 1,6 трлн тенге и микрозаймы на 1,4 трлн тенге. Также значительные объёмы предоставлены на предпринимательскую деятельность — 703 млрд тенге и на образовательные кредиты — 194,1 млрд тенге.

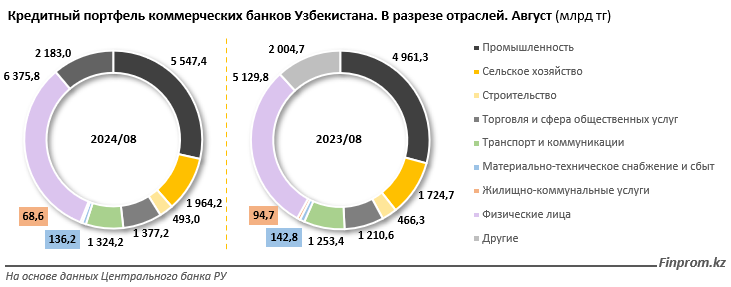

В отраслевом разрезе наибольший объём кредитов направлен в промышленность (5,6 трлн тенге), затем следуют сельское хозяйство (2 трлн тенге), торговля и общественные услуги (1,4 трлн тенге), а также транспорт и коммуникации (1,3 трлн тенге). На сферу строительства приходится менее 3% от общего портфеля, или 493 млрд тенге.

- Все данные приведены в тенговом эквиваленте по официальному курсу Национального банка РК на 1 сентября 2024 года.

Экономика

Кто стал основным импортером узбекской плодоовощной продукции за 2019-2024 годы

Тренды географической диверсификации экспорта свежей плодоовощной продукции Республики Узбекистан. Экспертами Института макроэкономических и региональных исследований при Кабинете Министров Республики Узбекистан (ИМРИ) рассчитан индекс диверсификации географии экспорта свежей плодоовощной продукции за 2019-2024 годы. Согласно полученным результатам, в течение всего анализируемого периода наблюдался средний уровень диверсификации географии экспорта. Индекс диверсификации географии экспорта является обратным от индекса концентрации […]

Сообщение Кто стал основным импортером узбекской плодоовощной продукции за 2019-2024 годы появились сначала на Новости Узбекистана сегодня: nuz.uz.

Экономика

Эксперт: Узбекистану понадобится 30 лет, чтобы догнать Казахстан по уровню экономики

По мнению экономиста Бехзода Хошимова, Узбекистану потребуется не менее 30 лет, чтобы приблизиться к нынешнему уровню экономического развития Казахстана. Об этом он рассказал в интервью для CentralMedia24, на которое ссылается портал Ulysmedia.kz.

Эксперт обратил внимание на значительный разрыв в показателях валового внутреннего продукта на душу населения: на сегодняшний день Казахстан опережает Узбекистан в этом отношении примерно в 5–6 раз.

«Чтобы достичь сопоставимого уровня, средний доход на одного жителя Узбекистана должен вырасти в шесть раз. Даже при ежегодном росте ВВП на душу населения на 5% этого будет недостаточно. Поддерживать такой высокий темп десятилетиями чрезвычайно сложно», — пояснил Хошимов.

Он также отметил, что при текущих экономических тенденциях Узбекистан рискует так и не войти в категорию стран со средним уровнем доходов, если не начнёт проводить масштабные структурные реформы и не обеспечит устойчивое развитие экономики.

Для наглядности эксперт привёл сравнительные данные по итогам 2024 года:

- Казахстан демонстрирует ВВП на уровне $288 млрд, что соответствует примерно $14 200 на каждого жителя при населении в 20,2 млн человек.

- В то же время экономика Узбекистана оценивается в $115 млрд, а показатель на душу населения — лишь около $3092, при гораздо большем населении в 37,2 млн человек.

Хошимов подчеркнул, что для сокращения такого значительного разрыва Узбекистану предстоит пройти долгий путь, требующий последовательной работы и серьёзных усилий на протяжении десятилетий.

Экономика

Лимоны на вес золота: в Узбекистане местный сорт «Мейер» почти достиг 100 000 сум за кг

В Узбекистане продолжается стремительный рост цен на лимоны сорта «Мейер». По информации EastFruit, к 10–11 июля 2025 года стоимость одного килограмма этих местных лимонов в супермаркетах Ташкента достигла рекордных 97 000 сум (порядка $7,67). Таким образом, цена вплотную подошла к психологической отметке в 100 000 сум за килограмм, сделав «Мейер» почти вдвое дороже импортных вариантов.

Для наглядности: аргентинские лимоны на полках узбекских магазинов по-прежнему стоят около 53 000 сум за килограмм ($4,19). Несмотря на значительную разницу в цене, спрос на узбекский лимон остаётся высоким. Аналитики отмечают, что «Мейер» воспринимается местными потребителями скорее как особый, уникальный продукт, а не как обычный лимон.

Основная причина столь резкого роста цен кроется в ограниченном предложении: запасы урожая прошлого года практически исчерпаны, а новый появится лишь в августе–сентябре. Однако и тогда объёмы поступлений будут скромными, что вряд ли позволит ценам существенно снизиться. Более массовая поставка «Мейера» на внутренний рынок ожидается только в октябре–ноябре.

Интерес к узбекскому «Мейеру» уже выходит за рамки национального рынка — Узбекистан начал поставки этих лимонов в Японию. На внутреннем рынке сорт фактически стал символом премиум-сегмента и продукта с ограниченным предложением.

Мир1 год назад

Мир1 год назадВ Кыргызстане запретили закрывать дела об изнасилованиях из-за примирения сторон

Мир1 год назад

Мир1 год назадВ Саудовской Аравии откроется первый магазин с алкоголем

Мир1 год назад

Мир1 год назадАфрика стала мировым эпицентром терроризма — глава ООН

Мир1 год назад

Мир1 год назадПарламент Турции одобрил вступление Швеции в НАТО

Мир1 год назад

Мир1 год назадВ Японии поджигателя аниме-студии приговорили к смертной казни

Экономика1 год назад

Экономика1 год назадГосударство компенсирует затраты отечественных IT-компаний по выходу на мировой рынок

Бизнес1 год назад

Бизнес1 год назадВ Ташкенте пройдет киберспортивный турнир для студентов Unicup

Экономика1 год назад

Экономика1 год назадВ январе в Узбекистане «просело» производство продуктов питания